Д

- Получить ссылку

- X

- Электронная почта

- Другие приложения

Дебетовая карта

Дебетовая карта (англ. debit card) — банковская платёжная карта, используемая для оплаты товаров и услуг, получения наличных денег в банкоматах. Читать далее...Виды дебетовых карт

Дебетовые карты классифицируют по ряду признаков:

- По платежным системам — Visa, MasterCard, Мир и др.

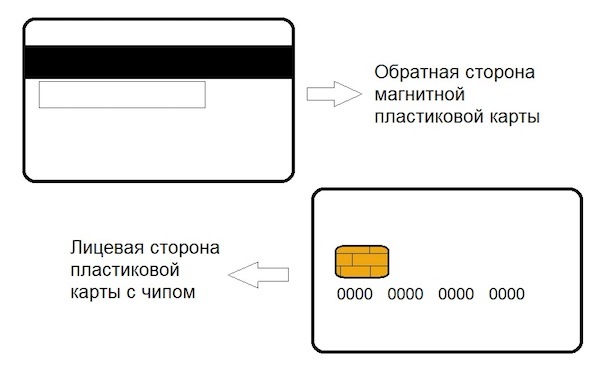

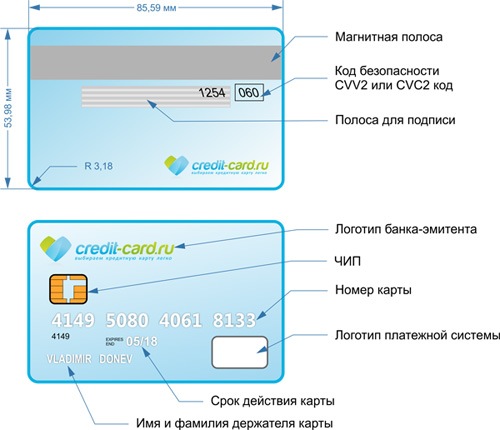

- По техническим параметрам защиты — с магнитной лентой, с чипом, комбинированные.

- По объему дополнительных услуг — электронные, стандартные, золотые, платиновые и др.

- По персонализации: именные и неименные (обезличенные).

Если вы планируете использовать карту за границей, то стоит позаботиться о том, чтобы она принадлежала к одной из международных платежных систем. Например, Visa или MasterCard. Базовой валютой Visa является доллар, а MasterCard – евро. Заказывая себе пластиковую карту, подумайте, в какой стране мира вы будете ею расплачиваться, чтобы избежать списания курсовой разницы.

Платежные средства банка имеют разный уровень защиты. Магнитная лента часто стирается, легко копируется мошенниками и требует времени для считывания информации при оплате. В современные карточки вставляется специальный чип, который содержит полную информацию о владельце и состоянии его счета. Его сложнее подделать или скопировать, а скорость считывания данных платежными терминалами выше. Именные карты выпускаются с рельефной надписью имени и фамилии владельца. Широкое распространение получили неименные (без имени владельца на пластике). Главное их преимущество – это быстрое оформление (несколько минут). По степени защиты они ни в чем не уступают именным. Но имеют ограниченный функционал: введение пин-кода, сложности при онлайн-покупках, нельзя расплачиваться за границей.

Некоторые карточки оснащены технологией бесконтактного платежа PayPass. Она создана для ускорения и упрощения расчетов. Не требуется подписи владельца и ввода пин-кода (при покупке до 1 000 руб.) Достаточно поднести карту к устройству, считывание происходит мгновенно.

Также карты могут быть с дополнительными привилегиями для владельца. Например, бесплатный медицинский полис, дополнительная страховка от мошенников, бесплатный СМС-банкинг, скидки и бонусы при покупках. Годовое обслуживание их значительно дороже, чем стандартных карт.

Посмотрим карте в лицо

Чтобы разобраться в вопросе, как пользоваться пластиковым платежным средством, изучим его лицевую и обратную стороны. Какую информацию они нам дают?

Как пользоваться дебетовой картой?

До снятия наличных денег убедитесь, что вы выбрали банкомат «родного» банка. Снятие в «чужих» банкоматах часто сопровождается комиссией. Вставьте платежное средство в картоприемник и четко следуйте инструкции, написанной на экране или озвученной голосом.

При оплате товаров или оказанных услуг передайте карточку кассиру или самостоятельно вставьте ее в терминал. Если она оснащена технологией PayPass, то просто приложите ее к терминалу для считывания информации. Введите пин-код при необходимости. Иногда требуется поставить подпись на чеке или в окошке терминала.

При совершении операций онлайн достаточно авторизоваться в личном кабинете на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег. Может последовать звонок из банка и ряд вопросов, которые помогут вас идентифицировать и доказать добровольность операции.

Для чего нужна дебетовая карта?

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

- получения заработной платы, пенсий, пособий, стипендий;

- снятия наличных денег;

- перевода средств с одного счета на другой;

- хранения и накопления денежных средств.

- Компактность. Нет необходимости иметь при себе наличные деньги, которые занимают много места в кошельке или карманах.

- Экономия времени. При оплате товаров и услуг вы не тратите минуты на поиск необходимой суммы и ожидание сдачи.

- Оперативность. Возможность получить деньги в любое время и там, где удобно.

- Круглосуточное обслуживание. Доступ к деньгам 24 часа и 7 дней в неделю.

- Надежность и безопасность. Можно не беспокоиться о сохранности крупной суммы. Если потеряли или украли карту, один звонок на горячую линию банка ее заблокирует.

- Страхование. Каждый владелец является участником государственной системы страхования. Это означает, что в случае отзыва у банка лицензии все деньги (до 1,4 млн. рублей) будут возвращены в полном объеме.

- Многофункциональность. Не выходя из дома, вы оплачиваете товары и услуги, покупаете валюту, переводите деньги с одного счета на другой.

- Возможность накопления. Банки часто предлагают начисление процентов на остаток счета. Это очень удобно, если вы хотите накопить определенную сумму на счете и защититься от инфляции.

- Приятные бонусы. Банки разрабатывают различные программы лояльности. Среди них онлайн-обслуживание, пакеты услуг, бесплатный доступ к СМС-банкингу, беспроцентный льготный период при пользовании овердрафтом. Одним из инструментов повышения лояльности является кэшбэк – это возмещение части затраченных на покупку средств.

Современная дебетовая карта – это удобный, доступный и надежный инструмент. При правильном использовании она экономит время и деньги. Получить карту сегодня может любой человек. Банк не требует подтверждения нашей платежеспособности. При выборе стоит потратить немного времени на изучение информации на официальных сайтах банков.

ИСТОЧНИКИ:

- https://ru.wikipedia.org/wiki/Дебетовая_карта

- https://iklife.ru/finansy/chto-takoe-debetovaya-karta.html

Закрыть текст.

Девальвация

Девальвация — падение стоимости валюты относительно стоимости других валют (так называемых твердых валют). Прямым следствием такого обесценивания национальной валюты становится последующее удорожание импортируемых товаров и услуг. Исторически девальвацией называлось уменьшение стоимости денежной единицы, выраженной в золоте. Читать далее...Разделяют два основных вида девальвации:

- Открытая. ЦБ официально признает существующую ситуацию. Жители государства узнают, что валюта сдает позиции. Обесцененные деньги у граждан забираются, обмениваются на твердые.

- Скрытая. Изменяются внешние условия. Финансовые перемены приводят к сокращению золотого и других запасов. Деньги не подлежат изъятию, оставаясь в обращении.

Простыми словами в первом случае цены на основные продукты опускаются, а во втором случае повышаются. Платежная ситуация государства может измениться до позиции, когда импортная продукция перестает закупаться или ее количество существенно снижается из-за недостатка денег для проведения сделок с иностранными партнерами.

Примеры девальвацииЧтобы лучше понять, что такое девальвация, рассмотрим примеры. В России несколько раз стоимость рубля оказывалась минимальной.

- 1897 год. Была проведена реформа, следствием котором стала скрытая девальвация.

- 1961 год. Девальвация стала опять следствием проведенной реформы. Отличительной характеристикой стал обмен старых денег на новые.

- 1998 год. Дефолт стал причиной резкого обесценивания рубля. Следствием стала невозможность в полном объеме выполнять взятые на себя обязательства.

- 2008 год. Произошло укрепление курса рубля. Это было сделано для того, чтобы привлечь приток иностранных капиталов.

- 2014 год. Российская экономика перешла в период стагнации из-за новой экономической и внешнеполитической ситуации.

- Снижение цен на энергоносители. Цена нефти приблизилась к отметке в 30 американских долларов. Программа собственного производства для импортозамещения не развивается должным образом.

- Сохранение санкционной политики в отношении России, разрыв сотрудничества с некоторыми другими странами, например, с Турцией.

- По мнению некоторых экспертов, падение цены на нефть до 20 долларов приведет к тому, что страны, занимающиеся ее добычей, сократят объемы. Это повлечет увеличение спроса и рост цен.

Привести к девальвации могут различные факторы:

- Уменьшение уровня ВВП из-за уменьшения стоимости сырья.

- Резкое уменьшение способности покупателей, которое стало следствием уменьшения банковских займов. Это может быть связано с недоверием к финансовому институту, либо из-за уменьшения зарплаты.

- При падении импорта происходит удорожание валют, которая выступает в качестве компенсации наполнения бюджета страны.

- Нестабильность, которая развивается из-за попыток бизнесменов вывести свои сбережения из государства. Это приводит к повышению стоимости иностранных денег, в то время как ее покупка ограничивается.

Среди недостатков - потеря доверия к национальной валюте, инфляция, разрушение финансового сектора. Особенно большие проблемы возникают у тех фирм, которые занимаются закупкой сырья у импортных поставщиков.

В период девальвации обычным людям предлагается снизить расходы, товары повседневного спроса. Для стабилизации состояния также рекомендуется фирмам, зависящим от импорта, переориентироваться на отечественные товары. В этот период не рекомендуется брать кредиты компаниям. Поскольку такая ситуация часто приводит к сокращению штатов, работникам рекомендуется повышать уровень своего профессионализма, чтобы сохранить за собой рабочее место.

ИСТОЧНИКИ:

- https://finsovet.me/dict/devalvatsiia/

- https://bankiros.ru/wiki/term/cto-eto-takoe-devalvacia-prostymi-slovami

Деноминация

Деноминация (от лат. denominátio — «переименование») — изменение нарицательной стоимости денежных знаков, обычно после гиперинфляции с целью стабилизации валюты и упрощения расчётов. Читать далее...В ходе деноминации происходит обмен старых денежных знаков на новые, имеющие, как правило, меньший номинал. Старые денежные знаки могут изыматься из обращения:

- в течение нескольких недель, что приводит к обмену не всей имеющейся на руках денежной массы;

- в течение года или нескольких лет, когда старые деньги ходят одновременно с новыми и постепенно изымаются из обращения.

К внешним можно отнести:

- мировой финансовый кризис;

- война с внешними врагами;

- потеря суверенитета и опосредованное внешнее управление.

- природные катаклизмы, разрушившие экономико-образующие производства;

- военные конфликты внутри страны;

- непрофессиональное управление экономикой;

- рискованная стратегия развития экономики;

- сложная политическая обстановка.

Следствием перечисленных негативных событий становится замедление роста экономики или даже ее полный крах. В результате покупательная способность национальной валюты падает, инфляция растет.

Если процесс не остановить (а сделать это иногда невозможно), то инфляция перерастает в гиперинфляцию. Единого показателя, когда инфляция становится «гипер», экономисты не вывели, по средним меркам это более 200% в год.

- укрепление национальной валюты;

- вывод из оборота денежных средств, полученных незаконным путем. Например, доходы от предпринимательства, с которых не были уплачены налоги в государственную казну.

- рост внутренней экономики государства после проведения деноминации обеспечивается за счет такой цепочки экономических процессов:

подорожание иностранной валюты → уменьшение импорта → увеличение спроса на товары отечественного производителя → рост производства внутри страны → наращение объема уплаченных в казну государства налогов и увеличение количества рабочих мест → рост национальной экономики → повышение благосостояния граждан страны; - упрощение денежных расчетов (удобней считать деньги меньшего номинала). Например, в Зимбабве был период, когда булка хлеба весила меньше, чем кипа денежных купюр, которую за нее требовалось заплатить.

- Деноминация – это кратное уменьшение номинала национальной валюты.

- Она необходима для роста национальной экономики.

- Чем меньше покупательная способность национальной валюты, тем больше вероятность проведения деноминации.

- https://ru.wikipedia.org/wiki/Деноминация_(экономика)

- https://ktonanovenkogo.ru/voprosy-i-otvety/denominaciya-chto-ehto-takoe-prostymi-slovami.html

Закрыть текст.

Деньги

Деньги – это универсальное средство обмена различных товаров и услуг между собой, а также мера измерения. Так же как в килограммах измеряют вес, в литрах жидкости, количеством денег измеряют ценность того или иного товара и услуги, а также в деньгах измеряется заработная плата, или по-другому ценность различных специалистов.Читать далее...

Деньги могут быть бумажными, металлическими, виртуальными.

Функции денег и их роль в обществе

- Средство платежей. С помощью денег можно оплатить товар как сиюминутно, так и позже, взяв его в долг. Сумма долга выражается в денежных единицах.

- Оценка труда людей. Выше всего ценятся редкие специалисты. Работу, которую могут выполнить многие, оценивают ниже.

- Эквивалент стоимости товаров и услуг. Товары имеют разный габарит, вес, объем, фактуру. А деньги – универсальная мера стоимости, которая позволяет справедливо обменять один товар на другой.

- Средство создания накоплений. Денежные знаки можно сохранить на счете в банке, превратить в золото и серебро. Такой запас может храниться долгое время, он не испортится, не будет “съеден” инфляцией, и может даже принести прибыль, если вложить средства с умом.

- Посредник в обращении товаров. С появлением денег все стало проще, быстрее, потому что деньги – универсальный товар, который можно обменять на все, что угодно. В эпоху натурального обмена надо было искать подходящий товар на рынках, даже, совершить двойную-тройную сделку, чтобы выменять один товар на другой. Сейчас можно продать, к примеру, зерно даже в другую страну, получив деньги в тот же день, а то и предоплатой – через банк на счет организации. И тут же этими деньгами расплатиться за покупку комбайнеров в другом городе, перечислив средства на счет завода-производителя.

- Межгосударственное средство расчетов. Деньги позволяют вести торговлю между странами. К примеру, Россия продает уголь, газ и нефть в страны Европы, а покупает на вырученные доллары машины и оборудование.

- Деньги связывают товаропроизводителей между собой и активно участвуют в экономических отношениях. Например, завод для производства мясных и колбасных изделий покупает сырье, упаковочный материал у других товаропроизводителей. Готовый продукт идет к потребителям. Товар превращается в деньги. Сам товар выходит из обращения, ту же колбасу съедают, а деньги остаются, совершая все новый кругооборот – “деньги-товар-деньги”. Деньги позволяют товаропроизводителям работать дальше и развиваться, обеспечивать своих сотрудников работой и, соответственно, оплатой труда.

Никто доподлинно не знает, когда образовались деньги. Но считается, что примерно за 2-3 тыс. лет до н.э. появилось подобие общепризнанного эквивалента при обмене товаров. Вначале был просто натуральный обмен: козу – на корову, орудие труда – на мясо и шкуры. Но очень скоро эта схема перестала казаться взаимовыгодной и справедливой. Необходимо было придумать универсальный товар-посредник при обмене, который легко было бы обменять на другие товары из-за высокого спроса на него.

И появились «деньги». У разныхнародов они были свои. В Германии, к примеру, в качестве денег использовали скот, в Монголии – чай, в Перу и Боливии – перец, В Древней Руси – шкурки белок и куниц, В Мексике – сахар и бобы. На некоторых островах Тихого океана – камни.

На смену этим не очень удобным посредникам в товарообмене, пришел металл. Сначала железо, потом медь и бронза, олово и свинец. А далее люди нашли универсальные металлы для осуществления товарообмена – золото и серебро.

Товарные деньги

Товарные деньги – это реальный товар-эквивалент, покупательская способность которого полностью равняется стоимости, присущей данному товару. Это такой вид денег, который эволюционировал от предметов первой необходимости до предметов роскоши, а потом – до золотых и серебряных слитков.

Вначале товарными деньгами были соль, шкуры, орудия труда, скот и т.п. Кстати, само слово «товар» происходит от тюркского слова «скот». Гомер оценивал стоимость оружия в быках, а в Древней Руси сборщика податей называли «скотник».

Затем товарными деньгами стали металлические деньги. Их номинальная стоимость полностью соответствовала стоимости металла, из которого их отчеканили – золото, серебро, медь или бронза.

В современном мире товарными деньгами можно назвать любые товары, которые обменивают в процессе бартера. Бартер – это вид обмена, при котором деньги не используются, а стоимость товаров самостоятельно оценивают участники сделки.

Из истории

Интересный опыт бартерных сделок был у Советского Союза. Когда ни у кого не было денег, обменивались тем, что имели. Например, за небольшие деньги СССР купил у Бразилии сахар-сырец, его потом рафинировали на Украине. Готовый сахар обменяли на нефть в Сибири. Эту нефть поменяли в Монголии на медную руду. А в Казахстане медную руду переработали в медь. И продали медь на мировом рынке за очень хорошую цену в долларах. Получили высокую прибыль. Вся операция продолжалась около полугода, имела большие риски, но завершилась с высокими результатами.

Товарными деньгами можно считать коллекционные, юбилейные, олимпийские монеты и купюры, которые можно всегда купить в банке и снова обменять на деньги: как в банке, так и у коллекционеров. Для чего приобретают такие монеты:

- в качестве сувенира или подарка;

- для создания и пополнения коллекции;

- для инвестиции, то есть с целью продать позже за более высокую цену.

Полноценные деньги

Полноценные деньги – это все виды товарных денег, в том числе золотые, серебряные и медные деньги, номинальная стоимость которых, указанная на лицевой стороне, обязательно совпадает с рыночной. То есть, если монета весит один грамм золота, то и номинальная стоимость ее такая же, как грамм золота на рынке.

Неполноценные деньги

Неполноценные деньги – это заменители полноценных денег. Это такие знаки, изготовление которых гораздо дешевле, чем та стоимость, что значится на лицевой части денежного знака. Например, себестоимость доллара, даже если это 100 долларов, составляет всего 4 цента. То есть, чтобы изготовить 100 долларовую банкноту нужно потратить всего 4 цента. Таким образом, доллар, как, впрочем и рубль, – деньги неполноценные.

Фиатные деньги

Фиатными деньгами считаются такие платежные средства, номинальная стоимость которых устанавливается и гарантируется государством. По сути это все национальные валюты – евро, доллары, фунты стерлингов и другие. В России – это рубли. Фиатные деньги могут быть в виде:

- банкнот и монет;

- электронных и безналичных денег.

Электронная валюта – это виртуальные денежные знаки, которыми можно рассчитываться за товары и услуги через глобальную информационную сеть Интернет.

Электронные фиатные деньги подкреплены государством, обозначаются в виде основной валюты и их обязаны принимать наравне с обычными бумажными банкнотами. Яркий пример – кредитные и дебетовые карты. На них деньги храняться в электронном виде, однако это не мешает нам расплачиваться с помощью карты в магазинах, кафе и прочих местах.

Электронные нефиатные деньги – это деньги какой-либо негосударственной платежной системы, а это значит что эмиссия и обращение данной валюты подчиняется правилам платежной системы, ее выпустившей, а не государственным законам и нормам.

Цифровые деньги, или криптовалюта

Нельзя не упомянуть про криптовалюту (биткоин, эфир, рипл,лайткоин и др.), которая прочно обосновалась в современном мире. По сути это разновидность электронных денег, но ее можно смело выделять в отдельный вид, так как в отличие от тех же Вебманей или Яндекс Денег – криптовалюта не имеет посредников.

Кредитные деньги

Кредитные деньги – это средства, которые выдаются банками в долг под проценты на определенный срок. В их основе – банковские вклады. То есть деньги, которые положили на хранение в банк другие люди.

Внешние и внутренние деньги

Внутренние деньги – те, что создаются коммерческими банками, а внешние – выпускаются центральным банком.

Денежная система: что это

Денежная система – это круговорот денежной массы внутри государства. Ежедневно люди пользуются деньгами и являются частью этой денежной системы. Денежная система подчиняется определенным правилам, которые регулируются законодательством, а также главным надзорным органом – Центральным банком Российской федерации.

Регулируется денежное обращение следующими законами:

- Конституцией Российской Федерации;

- Законом «О Центральном банке Российской Федерации (Банке России)»;

- Законом «О валютном регулировании и валютном контроле»;

- Законом «О банках и банковской деятельности»;

- Законом «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма».

Процесс эмиссии (выпуска денег) контролирует Центральный банк РФ. Купюры и монеты изготавливаются на специальных предприятиях, их еще называют монетными дворами.

В России чеканкой монет и печатью банкнот занимается ОАО Госзнак, которое на 100% принадлежит государству. В состав Госзнака входят следующие предприятия:

- Московская печатная фабрика;

- Московская типография;

- Московский монетный двор;

- Санкт-Петербургский монетный двор;

- Санкт-Петербургская бумажная фабрика;

- Пермская печатная фабрика;

- Краснокамская бумажная фабрика);

- Научно-исследовательский институт (НИИ Госзнака).

Без денег невозможно вообще представить жизнь. За все надо платить. Деньги можно и нужно зарабатывать. Пути для этого разные:

- Начать вести личное финансовое планирование для оптимизации своих доходов и расходов;

- Зарабатывать в качестве наемного работника;

- Найти подработку или шабашки;

- Работать на себя, создав собственный бизнес;

- Получать пассивный доход от инвестиций или недвижимости.

Составители: Спицына Полина и Баркова Анастасия

Закрыть текст.

Депозит

Депозит - это сумма денег или ценные бумаги, которые владелец имеет право размещать на условии возвратности и сохранности в финансово-кредитных учреждениях, судебных или таможенных органах в зависимости от целей, которые он преследует – получение процентного и/или инвестиционного дохода, сохранение денежных средств или ценностей. Читать далее...Депозит (банковский вклад) - это сумма денег, помещённая вкладчиком в банк на определённый или неопределённый срок. Банк пускает эти деньги в оборот, а в обмен выплачивает вкладчику проценты. Депозит является долгом банка перед вкладчиком, то есть, подлежит возврату.

Как начисляются проценты?

Проценты выплачиваются за выбранный промежуток времени, а не за каждый месяц выбранного промежутка времени, т.е. если выбран вклад 6 % на 1 месяц, то выплатят 6% от суммы вклада в конце месяца, а если выбран вклад 7,8 % на 4 месяца, то выплатят 7,8% от суммы вклада по истечении четырех месяцев, а не 7,8% за каждый месяц.

Пример: 10 000 рублей х 6% = 600 рублей доход. Если вложить 10 000 рублей под 6% годовых на 4 месяца, то получим 200 рублей дохода.

Если же вложить на 4 месяца под 7,8 %, то получится 260 рублей за все 4 месяца.

В договоре банковского вклада банк, принявший поступившую от вкладчика денежную сумму, обязуется возвратить сумму вклада и выплатить проценты на неё на условиях и в порядке, предусмотренных договором. Проценты на сумму банковского вклада начисляются со дня, следующего за днем её поступления в банк, до дня её возврата вкладчику включительно или до дня досрочного закрытия вклада вкладчиком. Как правило, вкладчик имеет возможность распоряжаться начисленными процентами: либо изымать их по истечении периодов выплаты процентов, указанного в договоре, либо присоединять их к общей сумме вклада, увеличивая сумму вклада, на которую начисляются проценты.

В периоды нормального развития экономики банковский вклад является одной из наименее выгодных и наименее рискованных форм вложения денег и может служить в качестве минимального ориентира в расчётах.

Так как депозит предполагает риски, причем они могут быть достаточно крупными, то вкладчику нужна какая-то защита и гарантия сохранности и возврата его денег. Для этого предусмотрено страхование вкладов.

Страхование вкладов (депозитов)

Страхование вкладов подразумевает, что при банкротстве банка физическое лицо полностью или частично получает вложенные в этот банк средства в максимально короткий срок. Выплаты производятся особыми фондами, создаваемыми за счёт банков и (или) государства.

По данным Международной ассоциации страховщиков депозитов (IADI), системы страхования вкладов действуют более чем в 100 странах. В Европе каждая страна, являющаяся членом ЕС, контролирует создание и работу на своей территории одной или нескольких систем гарантирования вкладов (Директива Европейского парламента и Совета «О системах гарантирования депозитов», 1995). Ни одно кредитно-финансовое учреждение, имеющее разрешение на банковскую деятельность, не может принимать вклады, не являясь членом одной из таких систем.

В России Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» вступил в силу 27 декабря 2003 года. Если банк является участником системы страхования вкладов, то в случае отзыва лицензии на осуществление банковской деятельности банка, государство гарантирует физическим лицам возврат до 1400000 рублей.

ИСТОЧНИКИ:

- http://economic-definition.com/Financial/Depozit_Deposit__eto.html

- https://ru.wikipedia.org/wiki/%D0%91%D0%B0%D0%...

Закрыть текст.

Депозитарий

Депозитарий — это номинальный держатель, на счет которого записаны ценные бумаги. В его обязанности входит слежение за их изменением на счете. Читать далее...Для того, чтобы купить на бирже ценную бумагу, необходимо иметь два счета:

- брокерский — на котором хранятся денежные средства для ее покупки

- депозитарный — для хранения самой ценной бумаги (например, акции)

В России больше 400 депозитариев. В большинстве случаев они являются обособленными подразделениями, которыми владеет управляющая или брокерская компания, поэтому под депозитарием часто имеют в виду самого брокера. Тем не менее это не вполне корректно. Для ведения депозитарной деятельности компании необходимо получить лицензию Центробанка РФ.

Изменения о состоянии активов записываются в реестр депозитария только в конце дня. Так что если вы в один и тот же день продали 100 акций Сбербанка, а затем купили 100 акций Сбербанка, и так пять раз, то клиринговый центр вашему депозитарию ничего не сообщит — в этой схеме у вас на счёте не произошло фактических изменений.

Можно выделить следующие типы российских депозитариев:

- брокерский депозитарий (основной тип, примеры: Финам, Кит Финанс и др.)

- специализированный депозитарий (ИНФИНИТУМ, СДК Гарант и др.)

- депозитарии-кастодианы (Внешэкономбанк, Газпромбанк и др.)

- централизованные депозитарии

Законом предусмотрено, что если ЦБ отзывает лицензию, брокер обязан за месяц до завершения работы сообщить об этом клиентам. В этом случае ценные бумаги нужно перевести из его депозитария в другой, дав соответствующее поручение. Условия перевода разные, но в среднем за каждую операцию нужно заплатить от 300 до 400 рублей.

Стоимость хранения ценных бумагКомиссия за хранение активов обычно взимается ежемесячно. Некоторые брокеры применяют тарифы в зависимости от размера портфеля — компании выгодно, чтобы как можно больше ценных бумаг хранилось на ее счетах. В этом случае при наличии на счетах определенной суммы (от нескольких десятков тысяч рублей) пользование депозитарием может быть бесплатно. В среднем депозитарная комиссия невелика — например, у брокера Финам для физ. лиц ведение счета стоит 177 рублей в месяц, у брокера ВТБ Капитал — 100 рублей.

НРД — национальный расчетный депозитарийСхема организации торгов на Московской бирже выглядит следующим образом. Помимо депозитариев, брокеров, управляющих компаний и клиентов там есть еще один участник процесса — “Национальный расчетный депозитарий”. Он по сути является депозитарием депозитариев, обслуживая всех профессиональных участников рынка ценных бумаг — российские банки, брокерские и финансовые компании.

В России НРД осуществляет хранение глобальных сертификатов и депозитарный учет всех выпусков облигаций федерального займа (ОФЗ), 99% выпусков корпоративных и региональных (субфедеральных и муниципальных) облигаций и т.д. В хранителе находится больше 15 тыс. выпусков ценных бумаг общей стоимостью почти 40 трлн руб. Собственником НРД является Московская биржа. Фактически национальный депозитарий хранит сведения о том, в каких депозитариях находятся ценные бумаги (обезличенно), тогда как сами депозитарии хранят сведения о конкретных владельцах бумаг.

Корреспондентская сеть НРД включает Центральные депозитарии стран СНГ, а также крупнейшие европейские Центральные депозитарии. Менее известен второй централизованный депозитарий СПбРДЦ (Санкт-Петербургский Расчетно-Депозитарный Центр), который используется при торгах на Санкт-Петербургской бирже и внебиржевых сделках.

Мировые депозитарииВ большинстве стран мира Центральные депозитарии — это коммерческие организации, созданные крупными участниками торгов, обычно при национальных фондовых биржах. Некоторые из них стали выполнять функции Международных Центральных Депозитариев (ICSD), которые осуществляют расчеты по сделкам с международными ценными бумагами, такими как еврооблигации. Многие также оперируют различными внутренними ценными бумагами, обычно через прямые или косвенные (через местных агентов) отношения с местными депозитариями. Примеры международных депозитариев — Clearstream (ранее Cedel), Euroclear и SIX SIS.

Euroclear занимается внутренним и международным сделкам с ценными бумагами, включая облигации, акции, производные инструменты. Депозитарий предоставляет услуги финансовым учреждениям, расположенным в более чем 90 странах. С 2013 года Clearstream и Euroclear имеют допуск на российский рынок.

Помимо своей роли Международного центрального депозитария, Euroclear также выступает в качестве Центрального депозитария ценных бумаг (CSD) для Бельгии, Нидерландов, Финляндии, Франции, Ирландии, Швеции и Великобритании. Euroclear является крупнейшим международным центральным депозитарием в мире. Второй по величине международный центральный депозитарий в Европе — Clearstream, принадлежащий Deutsche Börse AG.

Интересно отметить, что держателем ценным бумаг в таких депозитариях будете записаны не вы, а ваш брокер. Так что в теории брокер может совершать манипуляции с чужими бумагами, однако брокерские счета на зарубежных рынках страхуются: до 20 тысяч евро в Европе и до 500 тысяч долларов в США. К тому же некоторые брокеры по запросу могут создать обособленный депозитарный счет, что скорее всего повлечет дополнительные расходы.

Несмотря на то, что основанная в 1973 г. в Нью-Йорке американская депозитарная трастовая компания DTC рассматривается как национальная, а не как ICSD, она владеет более 2 трлн. долл. неамериканских ценных бумаг и американских депозитарных расписок (ADR) из более чем 100 стран. Общий объем активов превышает 10 трлн. долларов.

Функции депозитарияХранение ценных бумаг — основная функция депозитария. Однако только ей деятельность последнего не ограничивается; ниже перечислены другие важные функции депозитария.

- Выплата дивидендов или купонного дохода

После того, как эмитент запросит у НРД количество акций в депозитариях акционеров, компания переводит сумму дивидендов на счет НРД. Тот перечисляет деньги депозитариям держателей акций. Депозитарии удерживают налоги и направляют определенную сумму брокеру, который начисляет дивиденды на клиентские счета. Так же происходит и с купонами по облигациям. Иногда налоги или их часть удерживаются при выводе средств клиентом с брокерского на банковский счет. - Обратный выкуп акций

Когда эмитент объявляет об обратном выкупе акций (buyback), акционер может как принять предложение о сделке, так и отказаться от него. Чтобы продать акции напрямую компании, клиенту нужно обратиться в свой депозитарий. Он передаст онлайн-заявку на выкуп и бумаги автоматически спишутся с вашего счета в обмен на деньги. Правда, иногда могут потребовать бумажное заявление. Выкуп обычно проводится по среднерыночной цене, но она может быть и выше. - Участие в голосовании акционеров

Владелец акций любой компании имеет право, но не обязан, принимать участие в решении важных вопросов, таких как слияние и поглощение, выплата дивидендов, назначение ключевых менеджеров и т.п.

Если вы хотите принять участие в голосовании, проще всего это сделать через сервис национального депозитария e-vote.ru. Можно также голосовать по почте или поручить это депозитарию. - Перевод активов при сделках вне биржи

Купить или продать ценные бумаги можно и напрямую заинтересованной стороне. В этом случае их нужно перевести со счета в депозитарии на счет покупателя. Стоимость такого перевода — в среднем 2000 руб. Процедура похожа на банковский перевод и может осуществляться через личный кабинет. - Сдача ценных бумаг в аренду

Депозитарий может сдавать ценные бумаги клиента в аренду брокеру, который в свою очередь зарабатывает на курсовой разнице или передаче в аренду активов другим участникам торгов — инвестиционным компаниям, банкам, брокерам или другим своим клиентам. Эта комиссия окупает работу брокера и депозитария.

Хотя использование брокером ценных бумаг клиента в своих интересах является предметом обсуждений, заимствование ценных бумаг инвесторов — обычная практика для банков и финансовых компаний. В том числе зарубежных.

Где же гарантия, что бумаги вернутся обратно на счет? С этой целью брокер заключает внебиржевую сделку РЕПО. Это операция продажи ценной бумаги с обязательством ее обратного выкупа. Все сделки РЕПО фиксируются профессиональным участником рынка ценных — репозиторием. Это может быть клиринговая организация, депозитарий, организация профессиональных участников рынка.

Кратко остановимся на связанном с депозитарием понятием «репозиторий». Основные направления деятельности репозитория – сбор и регистрация информации о производных финансовых инструментах и договорах РЕПО, заключенных на внебиржевом рынке. Репозиторий может выбрать только брокер. В русском языке есть некоторая путаница, поскольку встречается как написание «репозиторий», так и «репозитарий». Репозиторием называют и хранилище данных в более широком смысле, например хранилище файлов.

В России зарегистрировано два репозитория: ЗАО «Национальный расчетный депозитарий» и ПАО «Санкт-Петербургская биржа».

С момента запуска отчетности по сделкам репозиторий НРД зарегистрировал свыше 17 млн. договоров стоимостью в 1 685 трлн руб.

Теперь представлять в репозиторий информацию обязаны следующие участники финансового рынка:- брокеры и дилеры

- биржи

- банки, страховые и кредитные организации

- депозитарии, регистраторы и клиринговые компании

- негосударственные пенсионные фонды

- управляющие компании

Новейшая российская история показала, что брокеры являются значительно более надежными финансовыми институтами, чем банки, банкротства которых в последние годы шли на многие десятки. У российских брокеров с 2000 года фиксировались единичные случаи банкротств, особенно повлекших проблемы с возвратом активов. Объясняется это не более сильной регуляцией ЦБ, а спецификой хранения ценных бумаг, в рамках которой продать их без ведома клиента и вывести деньги на чужие счета заметно труднее. И тут как раз стоит сказать спасибо депозитариям.

В результате по крайней мере первая десятка российских брокеров по объему ценных бумаг или торговому обороту в месяц выглядит достаточно надежной. Финам, БКС или Сбербанк брокер — риски банкротств этих брокеров невелики. Актуальный список ведущих операторов можно найти на сайте Московской биржи.

Тем не менее если Банк России вдруг отзывает у брокера свою лицензию — это повод немедленно обратиться к его депозитарию с заявкой на перевод своих бумаг в депозитарий другой компании. Посмотреть наличие лицензии и список депозитариев можно на официальном сайте регулятора.

ИСТОЧНИК: https://investprofit.info/depositary/Закрыть текст.

Депорт

Депорт (фр. deport, англ. backwardation) – пролонгационная срочная сделка по покупке ценной бумаги на заранее указанный в договоре срок по цене выше цены ее обратной продажи в конце этого срока. Депорт состоит из двух сделок: одна – по покупке на условиях спот; другая, обратная ей сделка, – по продаже на условиях форвард. Договоры покупки-продажи заключаются одновременно. Читать далее...Репорт (фр. report, англ. contango) – операция, обратная депорту, также основанная на противоположных сделках: продаже ценной бумаги на заранее указанный в договоре срок по цене ниже цены ее обратного выкупа в конце этого срока.

Депорт и репорт – сделки, заключаемые на внебиржевом рынке, однако они применяются и для финансирования спекуляций в расчете на снижение цены. Например, совершая операции на фондовой бирже, к ней прибегает участник биржевых торгов, играющий на понижении биржевого курса («медведь»). В том случае, когда курс ценной бумаги не понизился или понизился незначительно, ликвидация сделки не даст ощутимого финансового результата. Биржевой игрок рассчитывает на дальнейшее понижение биржевого курса и с этой целью решает продолжить сделку, заключив договор с другим лицом, которое готово на время предоставить ему ценные бумаги по более высокому курсу, чем цена обратного выкупа акций; уплачиваемое вознаграждение равно разнице курсов покупки и продажи. Если расчеты биржевика оправдаются, курсовая разница, полученная им на фондовой бирже, возместит издержки по сделке депорт. Сделки депорт используются и в том случае, если необходима поставка ценных бумаг по договору, но данные бумаги отсутствуют на рынке и могут быть получены только взаймы.

Депорт — это также разница между ценой наличного товара, включая ренту, страхование и процентный доход, и его форвардной ценой в тех случаях, когда цена наличного товара выше.

Депорт — время от времени возникающая на Лондонской фондовой бирже ситуация, когда один участник рынка котирует акции по цене покупателя, не достигающей предлагаемой другими участниками рынка цены продавца. В настоящее время, однако, такая ситуация не может продолжаться долго, так как курсы отражаются на мониторах. Депорт часто имеет место на товарных рынках, особенно на Лондонской бирже металлов.

ИСТОЧНИК: http://discovered.com.ua/glossary/deport/

Закрыть текст.

Дефицит

Дефицит — недостаточность средств, ресурсов в сравнении с ожидаемым или необходимым уровнем. Читать далее...Виды дефицита

- товарный дефицит (дефицит предложения) — превышение совокупного спроса над совокупным предложением.

- бюджетный дефицит — превышение над его доходами.

- дефицит торгового баланса — превышение импорта товаров над экспортом.

- дефицит платёжного баланса — превышение расходов денежных средств над их поступлением на баланс: пассивный платёжный баланс.

Основой дефицита является превышение спроса над предложением. При этом в рыночной экономике такой дисбаланс компенсируется повышением цены, благодаря которому стоимость того или иного товара опять приходит в равновесие на новом уровне.

Дефицит возможен при:

- административно-командной экономической системе, где цены устанавливаются государством;

- грубом вмешательстве регулирующих органов в рыночные механизмы. По заниженной цене сокращается предложение, а спрос остается на прежнем или дальше большем уровне, что ведет к исчезновению товарной единицы с рынка.

- введении ограничений на размер процентных ставок по кредиту или вкладу, ведущих к недостатку денежных средств в банковской системе.

- монополистах, поддерживающих цены на более высоком уровне, чем они были бы в условиях свободной конкуренции.

Принцип сбалансированности бюджета является одним из важнейших принципов бюджетной системы любого государства. Этот принцип заключается в формуле:

Для достижения сбалансированности бюджета в бюджетном планировании применяется ряд методов:- Лимитирование бюджетных расходов, то есть установление их предельных величин для каждого бюджетного учреждения по каждому виду расходов.

- Распределение доходов между бюджетами разных уровней соответственно распределению их расходных полномочий.

- Мероприятия по максимизации бюджетных доходов, выявление дополнительных резервов на основе мониторинга деятельности бюджетных учреждений.

- Модернизация бюджетного регулирования в сфере межбюджетных отношений.

- Планирование бюджетных расходов, влекущих за собой потенциальный рост доходов за счёт стимулирования экономики и эффективного решения социальных задач.

- Планирование бюджетных расходов, влекущих за собой потенциальный рост доходов за счёт стимулирования экономики и эффективного решения социальных задач.

- Соблюдение принципа экономии расходов; отказ от затрат, не являющихся необходимыми с точки зрения общественного блага.

- Использование таких форм бюджетных заимствований, которые обеспечивают наиболее надёжное и эффективное привлечение денежных средств с финансовых рынков.

- https://finsovet.me/%D1%81%D0%BB%D0%BE%D0%B2%D0%B0%D1%80%D1%8C/%D0%B4%D0%B...

- http://vocable.ru/termin/deficit.html

- https://ru.wikipedia.org/wiki/Дефицит

- https://ru.wikipedia.org/wiki/Бюджетный_дефицит

Закрыть текст.

Дефляция

Дефляция – это обратная сторона инфляции. Термин произошел от латинского «deflatio» («сдуваться») и означает повышение реальной стоимости денег и снижение цен на товары. Читать далее...Если последствия высокой инфляции первым ощущает на себе население, то дефляция сказывается сначала на предприятиях и банках, а уже потом затрагивает граждан. В рыночной экономике дефляция считается даже более опасной угрозой, нежели высокая инфляция. Не всегда, но в большинстве случаев.

Почему дефляция опасна для экономики?

С одной стороны, повышение покупательной способности – благо для населения.

Вчера ты мог купить на 100 рублей условный килограмм колбасы, сегодня – уже 1,2 килограмма. А если взглянуть со стороны производителя? Вчера ты за килограмм получал 100 полновесных рублей, а сегодня – только 80. Да, снизились цены на сырье, можно попробовать снизить зарплату (это тоже не всегда легко сделать), но сжатие денежной массы неизбежно приведет к замедлению развития предприятия, потому что бесконечно снижать цену невозможно, а зарплату тем более. Значит, часть предприятий закроется. Но и выжившим компаниям придется сокращать производство и персонал, уменьшение зарплат приведет к сокращению налоговых отчислений и экономической стагнации целых отраслей.

Почему возникает дефляция?

Существует четыре главных причины возникновения дефляционных процессов в экономике. Вот они:

- Рост спроса на деньги (как наличные, так и безналичные).

Подобное происходит, когда стабильность и прогнозируемость развития экономики приводит к повсеместному желанию населения наращивать свои сбережения. Причем не важно, несут ли граждане деньги в банк или хранят дома. И в том, и в другом случае происходит «вымывание» денежной массы из экономики, за счет чего возрастает ценность денег и снижается – товаров (покупки откладываются на потом). Как следствие, цены падают, производители снижают цены на свои товары, чтобы повысить покупательскую активность и спрос. Еще одна причина роста спроса на деньги – наличие «пузыря», в который уходят свободные средства граждан и предприятий. Это может быть биржевой спекулятивный «пузырь» или, например, валютный (при свободном хождении двух валют в стране выгоднее становится вкладывать в одну из них, из-за чего вторая оказывается в дефиците).

- Сокращение кредитования.

Снижение объема средств, выдаваемых банками в виде кредитов, также сокращает денежную массу в обороте. Поведение банковского сектора диктуется экономическими условиями либо государственными ограничивающими мерами. В первом случае при нулевой и отрицательной инфляции процентные ставки снижаются, кредитование перестает быть выгодным бизнесом. Во втором случае попытка государства ограничить кредитование покупок, например, недвижимости в период высоких цен на нее может привести к обрушению отрасли и тяжелым последствиям для всей экономики. Так, например, случилось в Японии в начале 90-х годов прошлого века.

- Рост производства, не обеспеченный спросом.

Классический пример – кризис перепроизводства. Товаров выпускается все больше, но население их не покупает, поскольку предпочитает стратегию сбережения, из-за чего денежная масса не растет. Если это сопровождается сокращением банковского кредитования, то ситуация усугубляется еще больше. Цены начинают падать, инфляция сменяется на дефляцию.

- Излишнее государственное регулирование денежной массы в экономике.

Меры по сдерживанию инфляции хороши тогда, когда они оправданны и находятся под контролем. Чрезмерный «зажим» денежной массы, слишком резкое снижение или повышение ключевой ставки могут стать причиной начала дефляционных процессов.

Перечисленные причины могут встречаться вместе, а могут – по отдельности, в зависимости от экономической ситуации в конкретной стране.

В чем отрицательные стороны дефляции?

Последствия дефляционных процессов (если дефляция не вызвана развитием экономики, а проистекает из ее разбалансированности) достаточно тяжелы. К ним можно отнести следующие проблемы:

- «Дефляционная спираль».

При снижении цен, в условиях сберегательной модели поведения населения, пропорционального оживления спроса не происходит. Зато сокращается прибыль предприятий, что приводит к замораживанию программ развития и к сокращению персонала, а также к снижению доходов оставшихся работников. Как следствие, происходит дальнейшее сокращение спроса, дефляция продолжает расти – и так по спирали, с каждым новым витком которой ситуация всё усугубляется. Похожий эффект возникает и в сфере денежного обращения, если начинается массовое прекращение работы банков и рост недоверия населения к оставшимся. В этом случае люди предпочитают хранить деньги дома, дефляционный процесс нарастает, лишая экономику средств для роста.

- Прекращение развития производства.

При падении прибыли в результате снижения цен и уменьшения спроса владельцы предприятий могут сокращать расходы только до определенного уровня: невозможно, например, снижать зарплату в разы. Возникают убытки, приходится сокращать персонал (этому процессу тоже есть границы) и ставить крест на программах развития.

- Снижение объемов кредитования.

Если стоимость взятых в кредит денег меньше, чем стоимость тех, которые придется возвращать, брать кредит нет никакого смысла. Поэтому при дефляции, сопровождающейся снижением доходов населения и предприятий, кредитование замирает.

Как победить дефляцию?

Известно несколько способов уменьшить негативные последствия от дефляции и повернуть процесс вспять.

- Снижение налоговой нагрузки.

Сокращение налогового бремени обычно оживляет инвестиционную деятельность предприятия и дает ему определенный запас прочности даже в кризис перепроизводства.

- Стимулирование кредитования.

Если государство или сами банки предпринимают шаги в сторону снижения процентной ставки по кредиту для конечных потребителей, по снижению требований к заемщикам и улучшению условий займа, то экономика получает серьезный наплыв «живых» денег и рост спроса на определенные группы товара, которые могут стать драйверами, выводящими страну из стагнации.

- Стимулирование развития инфраструктуры.

Обычно этим занимается государство. Если в экономике застой, запускаются крупные инфраструктурные проекты по строительству дорог, мостов, газопроводов и так далее. Для возведения этих объектов нужно большое количество строительных материалов, соответственно, оживает сфера их производства. Растущие доходы работников на задействованных предприятиях увеличивают спрос на товары, активизируются и другие сегменты рынка.

- Налоговые преференции для крупных инвесторов.

Если государство готово предоставлять льготы для крупных компаний в обмен на участие в инфраструктурных и крупных инвестиционных проектах, процесс преодоления последствий дефляции пойдет еще быстрее.

Процесс снижения покупательского спроса и неконтролируемого роста ценности денег не слишком распространен в мире. Однако в истории известны примеры того, как развернувшись, дефляция нанесла огромный урон экономикам ведущих стран мира. Сокращение спроса, кризис перепроизводства, массовое закрытие предприятий, увольнение персонала, рост безработицы, снижение доходов населения – всё это последствия дефляции. Государство имеет немало возможностей предотвратить наступление таких последствий. Это и стимулирование развития экономики, и развитие кредитования, и вливания в инфраструктуру, и налоговые манипуляции. Однако государство же может стать и катализатором дефляционных процессов, переборщив со сдерживанием инфляции или с регулированием цен на те или иные товары. Для России дефляция пока не слишком актуальна, однако знать о ее причинах и последствиях нужно, чтобы не быть застигнутыми врасплох.

ИСТОЧНИК: https://myrouble.ru/deflyaciya-chto-eto-takoe/

Составитель: Кириленко Анжелика

Закрыть текст.

Долгосрочная цель

Долгосрочная цель — материальные и денежные устремления человека, осуществления которых он рассчитывает добиться через пять и более лет. Читать далее...Эта разновидность целей подразумевает также элемент тщательного планирования и продумывания ситуации в намерении достигнуть желаемого результата. Последнее выполнимо достаточно сложно из-за проблем со временем. Долгосрочные цели требуют настойчивости, силы воли, и терпения, потому что сам результат сначала видится лишь в перспективе, но появится совсем нескоро. Придется много делать и еще больше ждать.

Из этого можно сделать и следующее заключение, что как долгосрочные могут рассматриваться цели всегда крупные, масштабные, грандиозные, а потому очень значимые для человека. К ним относятся события или моменты свершение которых можно смело назвать жизнеопределяющим.

Долгосрочные цели это и своеобразная основа для постановки и исполнения других промежуточных по своей сути и более коротких целей, без которых жизнь человека превратилась бы в сплошное ожидание свершения крупных проектов.

Зачем ставить долгосрочные целиОтвет на этот вопрос у каждого конечно же будет немного своим, но общее выделить все-таки можно. Из самого понятия видно что это особые, но грандиозные планы, на осуществление которых человек решился не пожалеть ни сил ни времени. Зачем же они нужны? Вот несколько вероятных ответов на этот вопрос:

- потому что это далекое настоящее, и оно подконтрольно самому человеку, так как спроектировано им самим;

- а четкие перспективы видеть всегда приятней, чем быть в неведении о том, что ожидает, скажем, через несколько лет;

- наличие впереди больших целей помогает с легкостью преодолевать мелкие трудности в настоящем, краткосрочные поражения практически незаметны и не влияют на жизнь;

- долгосрочная цель — это конкретный ответ на вопрос как, когда и каким способом человек будет приближать свою мечту;

- чтобы, прожив эту жизнь, получить от нее истинное наслаждение и удовлетворение, а не ощущение бесполезности и никчемности своего существования.

Пока есть цель, человек живет, движется, развивается. Он в этот момент наполнен энергией созидания, в нем есть тяга к совершенствованию ради достижения поставленной им же самим задачи. Жизнь его более не бессмысленное течение дней, но четко обозначенный алгоритм необходимых для победы действий.

Как ставить долгосрочные целиЧтобы грандиозные планы обязательно сбылись, стоит научиться правильно ставить перед собой жизнеопределяющие цели. Долгосрочные проекты, беря во внимание их масштабность и перспективы, в этом вопросе имеют свои особенности. Но нет ничего невозможного, если есть мечта и она превратилась в цель. Как же это делать? Вот таким образом:

- Сначала нужно определить ту самую цель. Она должна быть реальной, конкретной и исполнимой. А еще значимой не только сегодня, но и на момент осуществления;

- Цель нужно конкретизировать, сделать ее простой и понятной. Проще всего озвучить ее вслух или записать на бумаге;

- Конечный результат всех стараний должен быть четким и предельно ясным. Без всяких «если» или «вдруг»;

- Далее следует обозначить точное время исполнения цели. Дату также желательно знать определенно;

- Здесь же нужно определить способы, которые предположительно приведут к положительному результату;

- Составить план действий, направленный на исполнение поставленной цели, и следовать ему как можно более четко;

- Последовательность и методичность в последующих действиях только поспособствует скорейшему превращению мечты в реальность;

- Один большой план для облегчения претворения его в жизнь проще разбить на небольшие фрагменты;

- Так по отдельности выполнять небольшие задачи будет намного легче, а все вместе они станут составляющей одного большого успеха;

- Цель и приложенные ради нее усилия должны быть измеримы. Сразу стоит определить, как и по каким критериям будет определяться ее достижение или констатироваться отрицательный результат;

- Желательно чтобы эта единица была объективной, разумной и постоянной;

- Если при имеющихся обстоятельствах цель окажется предположительно недостижимой, стоит пересмотреть сроки или ресурсы, выделенные на ее осуществление;

- Возможен и оригинальный подход к делу, но только в том случае, если он приблизит исполнителя к цели;

- Недостаточные или несвоевременные усилия могут сделать неосуществимой даже самую исполнимую мечту, а виной тому будут простые сомнения. Напротив искренняя вера в результат, даже в самый на первый взгляд безумный проект, сделает его реальностью. Но не стоит забывать что причина для постановки цели должна быть убедительна и объективна для исполнителя, то есть он должен четко представлять для чего все это делается. Конечные событие или предмет должны быть действительно стоящим тех усилий, что будут прилагаться. Иначе все это обречено на неминуемый провал.

ИСТОЧНИКИ:

- https://finsovet.me/dict/dolgosrochnaia-tsel/

- http://secretwomanvip.com/kak-i-zachem-stavit-dolgosrochnye-tseli/

Дотации

Дотация – это денежные средства, которые выделяются государственным или местным бюджетом с целью оказания финансовой поддержки убыточным предприятиям и организациям. Читать далее...Цель предоставления дотаций

Так как за счет дотации часть стоимости продукции, товаров, работ, услуг оплачивается из бюджетных средств, то предоставление дотаций позволяет предотвратить банкротство и не допускать превышения цен на определенные потребительские услуги и товары.

Также за счет дотаций осуществляется поддержка местных бюджетов и малообеспеченных слоев населения.

Дотация выплачивается предприятия, у которых выручка от продажи продукции, товаров, работ, услуг меньше осуществленных издержек на производство и реализацию продукции, товаров, работ, услуг.

Таким образом, дотация компенсирует издержки и покрывает убытки.

Самым большим сегментом дотируемых организаций являются организации и предприятия научной сферы и сельскохозяйственной отрасли, поддержка которых является важным приоритетом для национальной экономики. Также дотация предоставляется нижестоящим бюджетам с целью покрытия разницы между их расходами и доходами и гражданам для покрытия их убытков.

Из-за того, что определенная часть населения по размеру своих доходов находятся ниже прожиточного, то таким гражданам также выплачивают субсидии, которое обеспечивают частичное покрытие затрат на коммунальные услуги, а также компенсируют расходы на приобретение социальных товаров и медикаментов.

Можно выделить следующие сферы, в которых государство предоставляет дотации для населения:

- регулирование тарифов на предоставление коммунальных услуг;

- жилищно-коммунальные субсидии;

- финансирование ветеранских организаций и разнообразных обществ людей с ограниченными возможностями;

- компенсации оплаты проезда определенным категориям граждан в определенных видах транспорта.

Таким образом, в зависимости от категории получателей можно выделить следующие виды дотаций:

- межбюджетные трансферты – это трансферты, выделяемые из федерального бюджета с целью поддержки бюджетов другого уровня;

- перечисление денежных средств организациям и предприятиям, в случае если доходы этих компаний существенно меньше расходов на производство и реализацию товаров, продукции, работ или услуг;

- пособия, выплачиваемые малообеспеченным гражданам с целью покрытия понесенных убытков или доплата.

Рассмотрим особенности предоставления дотаций в зависимости от категории получателей.

Финансовая поддержка субъектов РФ

Отметим, что дотации являются мерой государственной поддержки территорий РФ. Порядок предоставления дотаций закреплен в бюджетном Кодексе РФ. В этом законодательном документе четко определены условия, при соблюдении которых тот или иной регион сможет получить дотацию из федерального бюджета. На практике дотации распределяются между субъектами России, которые нуждаются в государственной поддержке, на основании специальной единой методики, разработанной Правительством РФ.

Дотация из федерального бюджета может быть предоставлена субъектам с целью последующего осуществления межбюджетных трансфертов в адрес бюджетов отдельных муниципальных образований.

Основные виды дотаций, предоставляемые регионам из федерального бюджета:

- дотации на выравнивание бюджетной обеспеченности субъектов;

- дотации на поддержку сбалансированности бюджетов субъектов РФ.

Дотации на выравнивание бюджетной обеспеченности субъектов

Дотации этого вида предоставляются для выравнивания уровня социально-экономического развития отдельных регионов.

Отметим, что различия между регионами нашей стране весьма существенны по ряду причин. Таковыми являются:

- размер территории;

- географическое положение;

- отраслевая направленность;

- масштабы налоговых отчислений, производимых субъектом в федеральный, а не в свой собственный, бюджет.

За счет дотаций регионы-реципиенты (получатели бюджетных трансфертов) решают свои социально-экономические вопросы, обеспечивают малообеспеченным гражданам страны необходимый уровень жизни и предоставляют социальные гарантии.

Отметим, что законодательством РФ предусматриваются специальные меры воздействия на субъекты, которые в течение продолжительного времени находятся в числе дотационных субъектов. Так, если в течение трех последних отчетных периодов доля дотаций из государственного бюджета составляет более чем 40% от объема собственных доходов консолидированного бюджета РФ, то регион заставят принять особенные меры для повышения эффективности использования полученных бюджетных средств.

Несмотря на то, что средства дотации не имеют целевого характера и не предполагается возврат дотаций, порядок расходования этих средств контролируется со стороны Счетной Палаты РФ. Субъекты, которые нарушают установленный порядок и не исполняют свои обязательства должным образом, в будущем году уже не смогут рассчитывать на дотационную поддержку государства.

Дотации на поддержку сбалансированности бюджетов субъектов РФДотации на поддержку сбалансированности предоставляются бюджетам субъектов России при изменении их расходных обязательств и доходной базы. В этом случае половина дотационных средств утверждается законом о бюджете, а другая половина распределяется комиссией из числа депутатов Государственной Думы, сенаторов Совета Федераций, членов Правительства РФ.

Отметим, что дотации могут быть направлены не только на поддержку региона в целом, но и на осуществление конкретных президентских программ и решение задач общегосударственного значения, которые выполняются в данном конкретном субъекте федерации.

Дотации производителямГосударственные дотации могут предоставляться отраслям хозяйства или отдельным производствам. За счет дотаций компенсируются понесенные издержки, покрываются производственные убытки.

Государственную поддержку получают предприятия, чья деятельность важна для региона или страны в целом, а так же те организации, продукция которых включается в необходимый потребительский минимум, и повышение цен на эту продукцию привело бы в дальнейшем к социальному взрыву. Как правило, к дотационным предприятиям относятся организации с низкой рентабельностью.

Таким образом, государство, предоставляя дотации, решает две задачи.

С одной стороны, дотации защищают предприятие от банкротства, а с другой осуществляется сдерживание роста потребительских цен на продукцию предприятия.

Например, традиционно дотационным является сельское хозяйство – известно, что сельхозпродукция всегда продается ниже себестоимости.

Также дотации получают жилищно-коммунальное хозяйство, социально-культурные учреждения и т. п. Как правило, государственные дотации распространяются только на крупные предприятия, для малого и среднего бизнеса такая мера государственной поддержки не предусмотрена.

Рассчитывать на получение дотации могут и отдельные граждане. Но только в том случае, если граждане смогут подтвердить свою принадлежность к той или иной льготной категории.

Отметим, что для того чтобы получить дотационную поддержку, необходимо не только соблюсти ряд обязательных условий для получения дотации, но документально подтвердить факт выполнения этих условий. Например, получить дотацию на жилье могут те граждане, чья квартира не превышает нормы социального жилья, установленной в данном регионе.

В качестве мер поддержки дотации могут предоставляться и работодателем. Так, например, работодатель может предоставлять сотрудникам предприятия дотацию на проезд к месту работы, на питание, производить доплаты на содержание несовершеннолетних детей. Возможность получения таких дотаций, как правило, оговаривается в трудовом договоре, заключаемом с работниками предприятия.

На практике предоставляются дотации студентам ВУЗов, которые обучаются за счет бюджета. Как правило, ВУЗ устанавливает ограниченное количество получателей дотаций, к которым могут относиться, например, сироты, учащиеся из многодетных семей, или инвалиды. Причем при ежегодном предоставлении необходимых документов дотацию можно получать за весь период обучения.

Отметим, что дотации, которые были получены гражданами из бюджета, обратному возврату не подлежат.

Закрыть текст.

Доход от сдачи недвижимости в аренду

Доход от сдачи недвижимости в аренду — это денежная сумма, регулярно получаемая арендодателем от арендатора за предоставленное ему во временное пользование недвижимое имущество. Читать далее...Доход от аренды недвижимости

Им считаются средства, полученные владельцем недвижимости непосредственно от ее сдачи в аренду. Признается доход путем декларирования доходов и подачи налоговой декларации до 31 марта года, следующего за отчетным.

При этом, если квартира является совместным имуществом супругов, то доход от аренды в свой отчет может включить только один из них. В следующем году может признать весь доход от аренды второй из супругов, если это в конкретном случае выгодно.

Для того, чтобы признать доходы от аренды, владельцу (физическому лицу) достаточно заполнить декларацию о доходах за прошлый год, а именно – Приложение 2 декларации.

Итак, давайте разберемся с тем, что конкретно входит в понятие – доход от аренды недвижимости, а что в него не включают.

В арендную плату не включаются платежи за услуги, связанные с использованием квартиры. Следовательно, доход от аренды не включает в себя авансы на отопление, обогрев воды, уборку общих помещений в доме, использование лифта, водоснабжение от водопроводных сооружений, контроль и очистку дымовых труб, удаление золы и мусора, очистку сточных вод и т. д. – так называемые «коммунальные услуги за обслуживание квартиры». То есть, все те услуги, за которые арендодатель после окончания года получает фактуры за реальное количество оказанных услуг от исполнителей.

Примечание: данное условие о выделении отдельно сумм за аренду недвижимости и отдельно за услуги лучше сразу прописать в договоре аренды. Потому что в случае, если в договоре указано, что все коммунальные платежи включены в стоимость аренды, доходом считается вся сумма арендной оплаты.

Однако, если какая-либо услуга предоставляется самим арендодателем (например, ежемесячная уборка квартиры), тогда оплаты за эту услугу являются по Закону его доходом, и потому данный вид дохода подпадает под понятие «заселение» или úbytovací služby (чеш.), а такой вид деятельности требует регистрации в качестве индивидуального предпринимателя. Так что, если Вы решите, в порядке исключения, оказать подобную услугу вашему арендатору, хорошо подумайте, стоит ли это делать.

Что является базой для расчета налогаОсновой налога (налогооблагаемой базой либо прибылью) является доход за вычетом расходов, связанных с содержанием, обеспечением и поддержанием недвижимости.

Рассмотрим, что может входить в расходную часть при сдаче недвижимости в аренду.

Владелец недвижимости имеет право выбора из двух вариантов:

- расходы в размере фиксированной ставки — 30% от дохода (так называемая паушальная система);

- реальные расходы по факту.

Вы, как владелец недвижимости, можете выбрать упрощенную схему учета расходов: 30% от полученного дохода. Если Вы применяете расходы по фиксированной ставке, то 30% — это все Ваши расходы, и уже ничего более, чем 30% вычесть нельзя.

Пример расчета:

Вы сдаете квартиру за 12 000 Чешских крон плюс 3.500 — авансовые платежи за коммунальные услуги.

Доход от аренды будет составлять 12 000 * 12 =144 000 крон.

Расходы 144 000 *30% = 43 200 крон.

Налогооблагаемя база (прибыль) 144.000,00 – 43.200,00 = 100 800 крон.

Налог 100 800*15%=15 120 крон.

Примечание: у паушальных затрат установлен лимит в 300 000 Чешских крон. Т.е. если Ваш доход от сдачи в аренду превысит 1 миллион крон (например, 1 500 000), то используя паушал 30% , можно снизить доход максимум на сумму 300 000 крон (не на 450 000 крон).

Данный способ расчета налоговой базы имеет ряд преимуществ:

- он рассчитывается с чистой суммы аренды;

- если у владельца недвижимости очень маленькие расходы, данный метод позволяет существенно снизить налогооблагаемую базу, а именно на 30%;

- нет необходимости сохранять все расходные чеки для предоставления их в случае контроля Налогового управления;

- это упрощенный учет – Вы ведете только учет поступления средств за аренду.

В случае, если Вы решили использовать в качестве расходной базы реальные затраты, то необходимо вести их учет.

К расходам вы можете отнести:

- все материальные затраты, связанные с ремонтом, уборкой, покупкой мебели и все возможные иные расходы, которые Вы можете понести при обслуживании сдаваемой в аренду недвижимости;

- все расходы на ремонт квартиры (например, замена окон одного размера, замена сломанных водопроводных кранов), техническое обслуживание (например, окраска), страхование, бытовое оборудование (например, покупка холодильника, стиральных машин, чайников, мебели и т.);

- расходы на автомобиль, которые в данном случае являются немаловажной частью. Их Вы также можете использовать для обслуживания недвижимости.

Но при использовании расходов на автомобиль необходимо доказать целесообразность этих расходов. Это можно сделать, ведя книгу поездок, где Вы распишите, в какое время автомобиль был использован именно для работы, связанной с арендой недвижимости; - % по кредиту/ипотеке в случае, если для приобретения недвижимости были использованы кредитные деньги;

- амортизационные отчисления на саму недвижимость, которые являются основной статьей расходов.

- авансовые платежи , в случае, если они включены в цену аренды;

- выплаты по кредиту/ипотеке (возврат тела кредита);

И в заключение – решение, какую систему выбрать Вы принимаете самостоятельно. На основании тех расходных материалов, что у Вас есть (по принципу “что выгоднее”). Налоговое законодательство позволяет даже поменять данную систему. Т.е. один год Вы можете использовать упрощенную систему списания затрат: — 30%, а второй, если Вам это выгоднее, реальные затраты, связанные с арендой. При этом, использованную систему нельзя менять обратно, т.е. если Вы уже подали отчет с использованием упрощенной системы, то нет возможности подать уточненный отчет, использовав реальные расходы. Это условие прописано в Законе, однако, в нашей практике были случаи, когда Налоговая позволяла подать уточненный отчет с изменение системы затрат на более выгодную для арендатора.

Как определить, когда какой вариант выбратьВы приобрели недвижимость и провели в ней ремонт для сдачи в аренду. К тому же, в первый год расходы на содержание недвижимости у Вас будут большими – нужно приобрести мебель и т.д. В этот период Вам очевидно выгоднее использовать вариант: доходы минус реальные расходы, и это до тех пор, пока расходы не придут в норму и не перестанут превышать 30% от дохода. И тогда Вы переходите на второй вариант: паушал 30%.

АмортизацияКак правило, реальные затраты превышают паушал 30%. Основной затратной частью является амортизация недвижимости. Обслуживание жилой недвижимости списывается на затраты в виде амортизационных отчислений в течение 20-ти лет. Так же существует несколько разных видов амортизации: равномерная, ускоренная и с повышающими коэффициентами.

Для расчета амортизации, необходимо определить стоимость недвижимости.

Если с момента ее приобретения до решения сдавать ее в аренду еще не прошло 5 лет, для расчета амортизации используется покупная стоимость. Если прошло более 5-ти лет, необходимо заказать оценку недвижимости. В таком случае амортизация будет рассчитываться, исходя из оценочной стоимости. Если Вы получили недвижимость в виде дара/подарка, необходимо учесть тот факт, что земля при ней не амортизируется. Если к Вашей недвижимости принадлежит земля (участок) – например, это дом с участком – необходимо для расчета амортизации выделить только цену самого дома (бывают случаи, когда в договоре купли-продажи указана только общая стоимость, без разделения цены участка и дома отдельно. В таких случаях придется заказать квалифицированную оценку участка).

Подоходный налог рассчитывается по формуле:

доход – расход = прибыль * 15% = налог

Рассчитанный налог можно снизить льготами по налогу. Каждый налогоплательщик, даже если он не является налоговым резидентом Чехии, имеет право на льготу по налогу в размере 24 840 Чешских крон в год.

Существуют так же дополнительные льготы по налогу: на детей, проживающих с Вами в Чехии, на супруга/супругу без собственных доходов, проживающих с Вами в Чехии и другие, для получения которых необходимо исполнить определенные условия.

Налог к оплате: рассчитанный налог – льгота по налогу = налог к оплате.

Пример:Вы сдаете квартиру за 12 000 крон.

Доход от аренды будет составлять:

12 000 * 12 =144 000 крон.

Расходы 144 000 *30% = 43 200.

Налогооблагаемая база 144 000 – 43 200 = 100 800.

Налог 100 800*15%=15 120 крон.

Теперь вычитаем льготу по налогу на прибыль: — 24 840 крон

Налог к оплате равен нулю.

Как видно из примера, в случае не очень высокого дохода (ориентировочно до суммы 235 000 Чешских крон – доход с аренды за целый год: 235 000 -30%*15% =24 675 крон – сумма налога), льгота покрывает налог полностью, следовательно можно выбрать упрощенный вариант – паушал 30% и не собирать реальную затратную часть.

В случае, если расходы превысили доходы от сдачи недвижимости в аренду, получается убыток. Данный убыток можно использовать для снижения иных доходов текущего календарного года: от предпринимательской деятельности § 7, имущества § 8, прочих доходов § 10 (например, от продажи недвижимости или дивидендов). Исключение составляют доходы от трудовой деятельности § 6. Если у Вас нет иных доходов, которые Вы бы могли в данном году снизить, Вы сможете использовать убыток в течение 5-ти последующих лет.

ИСТОЧНИКИ:- https://finsovet.me/dict/dokhod-ot-sdachi-nedvizhimosti-v-arendu/

- https://domytax.cz/ru/blog/single/dohodyi-ot-sdachi-nedvizhimosti-v-arendu-optimizatsiya-i-nalogovyie-lgotyi

Доходы

Доходы — сумма всех поступлений денежных средств или материальных ценностей, обладающих денежной стоимостью. Доходы граждан формируется за счет заработной платы, пенсий, стипендий, дивидендов, продажи продуктов домашнего хозяйства. Часто употребляется словосочетание «чистый, или располагаемый, доход» — это доход после уплаты прямых налогов. Выражение «постоянный доход» это сумма, на регулярное получение которой человек может рассчитывать в долгосрочной перспективе — это, например, заработная плата, или процентный доход от банковских вкладов. Читать далее...Самое простое – поделить все свои доходы на постоянные и случайные. При планировании обязательных и постоянных расходов бюджета учитывать, соответственно, только постоянные доходы.

Как правило, к постоянным доходам можно отнести:- заработную плату;

- различные пенсии, стипендии и пособия;

- доход от долгосрочной сдачи квартиры или другой недвижимости;

- доходы от устоявшегося собственного бизнеса;

- некоторые виды инвестиционных доходов, в первую очередь проценты по банковским депозитам;

- регулярные поступления по любым другим долгосрочным договорам.

Отметим, что проценты по банковским депозитам, хотя они и относятся к постоянным доходам, при планировании текущих расходов лучше не принимать в расчет. Ваши сбережения неизбежно будут таять в реальном выражении, если вы будете «проедать» проценты, из-за инфляции их покупательная способность будет снижаться.

Случайные, или нерегулярные доходы, – это:- премии, бонусы, любые негарантированные выплаты от работодателя;

- оплата сдельной работы, гонорары, вообще любые подработки;

- доходы от продажи собственности (машины, квартиры и т. д.);

- инвестиционные доходы: доход от продажи ценных бумаг, дивиденды;

- доходы от собственного бизнеса на этапе его становления;

- выигрыш в лотерею.

Все эти доходы имеет смысл учитывать в бюджете, только если деньги вами уже получены. Направлять их следует в первую очередь на сбережения (если у вас есть кредиты, то на погашение кредитов) или на крупные покупки. Небольшую часть этих доходов (ни в коем случае не все!) можно пустить на необязательные траты.

Даже если у вас нет постоянных доходов, старайтесь не рассчитывать на будущие случайные заработки. По возможности планируйте расходы, исходя из тех денег, которые вы уже получили.

По возможности планируйте расходы, исходя из тех денег, которые вы уже получили Помните, что постоянные доходы – не значит вечные. Зарплату могут задержать (в непростых экономических условиях вероятность этого события может вырасти), арендатор недвижимости может внезапно съехать, и вы не сразу найдете нового, стабильный бизнес может перестать приносить доход. Составляя бюджет, оценивайте, насколько гарантированы ваши доходы на самом деле и как сильно они могут снизиться.

Если вероятность падения доходов высока, если вы понимаете, что положение организации, где вы работаете, неустойчиво, сократите необязательные расходы и направляйте больше денег на сбережения – они могут понадобиться значительно раньше, чем вам хотелось бы.

ИСТОЧНИКИ:- https://finsovet.me/dict/dokhody/

- https://vashifinancy.ru/finansy-na-kazhdyy-den/domashnyaya-bukhgalteriya/dokhody-postoyannye-sluchaynye-investitsionnye-i-drugie/

Доход семьи

Доход семьи - это деньги или материальные ценности, получаемые семьей. Читать далее...| Источники доходов семьи | Доходы семьи |

|---|---|

| Труд | Заработная плата |

| Предпринимательская деятельность | Прибыль |

| Владение природными ресурсами | Рента |

| Владение имуществом | Арендная плата |

| Свободные денежные средства | Капитал |

| Государственные и другие выплаты | Пособия на детей, по безработице и инвалидности, пенсии, стипендии и др. |

- Располагаемый личный доход - это совокупный доход, доступный для непосредственного использования домашними хозяйствами (РЛД).

В основе располагаемого личного дохода лежит национальный доход:

РЛД = НД - прибыли корпораций + дивиденды по акциям частных лиц - налоги (прямые) + трансфертные платежи (социальные выплаты).Прибыль корпораций, будучи частью национального дохода, распадается на три части:

- налоги на прибыль корпораций, которые идут в доход государства, – следовательно, эта часть прибыли корпораций не может войти в РЛД;

- нераспределенная прибыль – часть прибыли корпораций, остающаяся в их распоряжении и предназначенная для расширения производства, то есть для прироста инвестиций

- оставшаяся прибыль может быть выплачена собственникам акций в виде дивидендов. Собственниками акций могут быть частные лица (домашние хозяйства) и фирмы. В располагаемый личный доход входят дивиденды, полученные только частными лицами.

- Номинальный доход – количество денег, полученное отдельными лицами в течение определенного периода, также он характеризует уровень денежных доходов независимо от налогообложения.

- Располагаемый доход – доход, который может быть использован на личное потребление и личные сбережения. Располагаемый доход меньше номинального дохода на сумму налогов и обязательных платежей, т.е. это средства, используемые на потребление и сбережение.

- Реальный доход - представляет собой количество товаров и услуг, которое можно купить на располагаемый доход в течение определенного периода, т.е. с поправкой на изменение уровня цен.

Сбережения населения

Сбережения – это не используемая на текущее потребление часть дохода.

Сбережения населения занимают особое место среди экономических явлений, поскольку находятся на стыке интересов граждан, государства и организаций, специализирующихся на предоставлении финансовых услуг. С одной стороны, сбережения являются важнейшим показателем уровня жизни, непосредственно связанным с потреблением, доходами и расходами населения. С другой стороны, сбережения населения представляют собой ценный ресурс экономического развития, источник инвестирования и кредитования хозяйства. Личные накопления граждан являются предметом деятельности целого ряда финансовых и не финансовых организаций, осуществляющих посреднические функции в движении капитала.

Основными составляющими финансовых активов населения являются:

- вклады и депозиты в банках в рублях и валюте, в том числе на пластиковых картах;

- наличные деньги на руках у населения;

- вложения населения в ценные бумаги;

- запасы средств населения в наличной валюте;

- резерв страховых взносов населения.